A Milano si è aperta stamane la ventesima edizione del Forum AIPB, l’evento organizzato dall’Associazione italiana private banking che chiama a confrontarsi i professionisti del private banking, con i rappresentanti delle istituzioni, di Borsa Italiana e dell’Associazione della piccola e media impresa. A inaugurare i lavori è stato il presidente di AIPB, Andrea Ragaini, sottolineando il tema centrale che dà il titolo al Forum: “Il private banking per la crescita”.

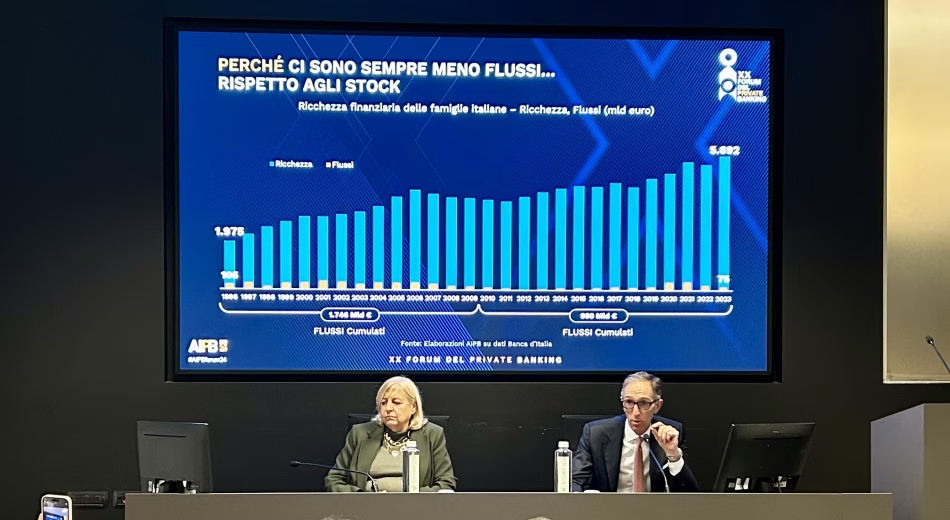

L’argomento viene declinato sia al passato, con la presentazione dei risultati ottenuti dal private banking nel corso dell’ultimo anno e dell’andamento della ricchezza delle famiglie italiane negli ultimi venti anni, sia in prospettiva futura, individuando le strategie per tutelare e aumentare un patrimonio che è arrivato, nel 2023, a 5.692 miliardi di euro.

“A distanza di vent’anni dalla nascita dell’Associazione – ha spiegato Ragaini – abbiamo deciso di dedicare questo importante momento di confronto annuale a un tema (la crescita della ricchezza delle famiglie n.d.r.) che riteniamo cruciale per il futuro del nostro Paese e delle tante imprese familiari che hanno saputo creare ed esportare il Made in Italy, generando una ricchezza privata tra le più diffuse e significative al mondo”. Per il presidente di AIPB sono risorse preziose per la crescita economica dell’Italia e il private banking può guidare gli investitori verso scelte più consapevoli e supportare gli imprenditori nelle loro strategie di crescita.

Private banking: scelte premianti per la ricchezza delle famiglie

Il crescente successo del private banking è testimoniato dai numeri presentati da Andrea Ragaini e dalla segretaria generale di AIPB, Antonella Massari. La crescita degli asset in gestione private risulta superiore a quella realizzata dagli altri canali di gestione del risparmio e, soprattutto, ha generato maggiore ricchezza. I dati mostrano che nel 2024 i private banker italiani arriveranno a gestire 1.242 miliardi di euro, con un incremento del 12,8% rispetto ai 1.101 miliardi del 2023. La crescita nei servizi non-private è stata decisamente più contenuta, appena dell’1,3%. L’aumento delle masse in gestione è stato il risultato sia dell’effetto mercato, positivo per 55 miliardi di euro, sia della raccolta netta, incrementata di 58 miliardi, nonché dell’ingresso di nuovi operatori con un contributo di 28 miliardi di euro.

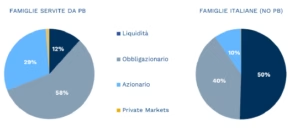

Tuttavia per i clienti del private banking è più interessante osservare come si traduca il servizio nella gestione del loro patrimonio. La differenza più rilevante è la minore quota di liquidità detenuta in portafoglio, il 12% per le famiglie servite dal private contro il 50% del resto delle famiglie italiane. È più elevata, invece, la presenza delle azioni, al 29% nel private banking, al 10% per le famiglie italiane non servite. Anche la presenza di obbligazioni in portafoglio è superiore, 58% contro 40%, nonché l’inserimento di strumenti dei mercati privati, 9% contro una quasi completa assenza negli altri casi.

“Per l’industria del private banking, una priorità chiave è aumentare gli investimenti in azioni e nei mercati privati nei prossimi mesi, così da cogliere opportunità non disponibili nei mercati quotati”. In particolare, gli Associati AIPB hanno individuato tre ambiti la cui ottimizzazione stimolerebbe la crescita della ricchezza delle famiglie:

- Riduzione della quota di liquidità (91% delle opinioni);

- Aumento della diversificazione degli investimenti (92%);

- Estensione dell’orizzonte temporale degli investimenti (88%).

Italiani più poveri in termini reali

Le famiglie italiane mostrano un livello di ricchezza accumulata rilevante. Dal 1996 al 2023 lo stock è aumentato da 1.975 miliardi a 5.692 miliardi di euro. Gran parte di questa ricchezza rimane però concentrata negli immobili (51%), mentre il restante 49% è composto per l’85% da liquidità (40%) e obbligazioni (45%). Le azioni rappresentano appena il 10% degli investimenti finanziari delle famiglie italiane e sono quasi assenti i mercati privati.

Questa “allocazione” porta a un risultato deludente in termini reali. Secondo i dati rilasciati da AIPB, infatti, la ricchezza complessiva delle famiglie italiane è cresciuta a un ritmo dell’1,6% annuo in termini nominali ma in termini reali c’è stato un impoverimento dello 0,4%.

Il quadro complessivo è quello di una ricchezza elevata ma che in termini reali rischia di consumarsi, anche a fronte di una capacità di risparmio delle famiglie italiane che diminuisce nel corso degli anni. Il tasso di risparmio è passato dal 28% degli anni ’80 all’8,4% del 2024 mentre la capacità di generare ricchezza è diminuita da 1.746 miliardi di euro tra il 1996 e il 2009 a 950 miliardi di euro negli anni seguenti.

“La crescente aspettativa di vita, unita al crescente gap pensionistico previsto per i prossimi anni, richiede un ripensamento delle strategie di allocazione della ricchezza che deve servire una vita sempre più lunga e sempre più attiva” ha aggiunto Ragaini, che ritiene fondamentale ridurre la quota di liquidità nei portafogli, diversificare maggiormente gli investimenti aumentando il peso azionario a scapito di quello obbligazionario ed estendere l’orizzonte temporale delle scelte finanziarie.